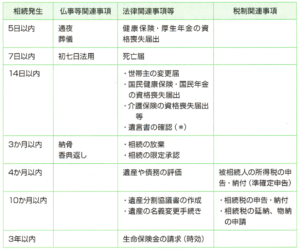

1.死亡届の提出

被相続人が死亡した日又は死亡したことを知った日から

7日以内に医師の死亡診断書を添付して、

被相続人の本籍地または亡くなった場所、届出人の住所地のいすれかの市区町村の長に提出します。

(死亡届出書は市区町村役場か病院で入手できる)なお、死亡届の手続きが終了すると「火葬許可証(埋葬許可証)」が発行されます。

2.相続人の確定

相続の手続きにおいて、最初にやらなければならないことは相続人を確定することです。

そのためには、まず、原則として被相続人の生まれたときから亡くなるまでのすべての戸籍を取得する必要があります。

戸籍は本籍地を移転するたびに新しく作成されるので、古い戸籍もすべて取得しないと相続人を確定できません。

* なお、すべての戸籍を取得しないと銀行口座も凍結されたままで、預金を引き出すことはできません。

3.遺言書の確認

公正証書遺言(公証人役場に保管)、自筆証書遺言、秘密証書遺言があるかどうかを確認する必要があります。

遺言は被相続人の意思を表しているものなので、遺産の分割等に大きな影響があります。

4.相続財産の調査・確定

相続財産は預金や株式等の有価証券、不動産だけでなく、ローンや未払い金等の債務も対象となります。

相続財産を整理して把握するためには財産目録を作成する必要があります。

5.相続放棄等の手続き

相続財産が預金等の財産より借金等の債務の方が多い場合、単純承認すると債務もそのまま相続することになってしまいます。

そのような場合は相続放棄することで、財産は受け継げない代わりに債務も引き受ける必要がなくなります。

また、限定承認をすれば、受け継いだ財産の金額の範囲分だけ價務を支払えば良いことになります。

相続の放棄及び限定承認は、相続の開始があったことを知つた曰から3か月以内に家庭裁判所に申請書を提出しなければなりません。

【相続放棄の手続きに必要な書類】

1)相続放棄又は限定承認の申述書

2)申述人(相続人)の戸籍謄本

3)被相続人の死亡の記載のある戸籍(除籍、改製原戸籍)謄本、住民票除票又は戸籍附票

6.準確定申告

準確定申告とは、亡くなった人の1月1日から亡くなった日までの所得を申告することです。

相続人は、相続があったことを知つた日から4か月以内に被相続人の所得税の確定申告をしなければなりません。

準確定申告は、各相続人の氏名、住所、被相続人との続柄などを記入した別表を添付し、被相続人の住所地の税務署に提出します。

その際、準確定申告の用紙は通常の確定申告用の用紙を使用します。

7.遺言書がないときは遺産分割協議書の作成

遺言書があれば、遺言書に基づいて財産を分割します。

一方、遺言書がないときは相続人全員による話し合いの結果に基づいて、遺産分割協議書を作成します。

なお、相続人の中に未成年者がいる場合は、特別代理人の選任申立を家庭

裁判所に行う必要があります。

[table id=1 /]

8.相続財産の名義変更

遺産分割協議がまとまると、相続財産の名義変更をします。

相続財産の名義変更で、一番煩雑なのは不動産です。

不動産の名義変更は、法務局へ提出します。

9.相続税の申告と納付

相続税の申告は、相続発生から10か月以内に行わなければなりません。

なお、相続税の納付期限も同じです。

コメント

この記事へのトラックバックはありません。

この記事へのコメントはありません。